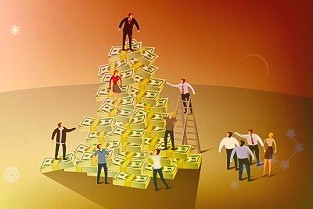

持续提升银行理财产品服务实体经济质效

日前,银行业金融登记托管中心发布的《中国银行业金融市场半年报》显示,截至今年6月末,银行金融产品支持实体经济的金融规模约25万亿元,金融支持中小企业发展规模超过3万亿元银行理财市场服务实体经济水平持续提升

银行理财产品的上述成绩值得肯定但从实体经济的融资需求来看,银行理财产品服务实体经济的质量和效率还有很大的提升空间

首先,在帮助优化社会融资模式方面大有可为。

当前,我国经济进入新的动能转换期,要求社会融资方式由间接融资向直接融资转变,由债务融资向股权融资转变但在此背景下,截至今年6月末,银行固定收益类理财产品剩余余额同比增长20.22%,占全部理财产品剩余余额的93.83%,但混合理财产品余额同比下降41.97%,占比仅为5.90%,此外,权益类理财产品余额同比下降5.69%,占比仅为0.27%混合型和股票型理财产品规模的下降,意味着银行服务社会股权融资的能力并没有明显加强

未来,银行机构可以从两个方面加强权益类资产的配置能力,为科技创新和战略性新兴产业发展提供更多权益类资金,助推资本市场质量和效率提升:一是着力打造权益类投资能力圈,通过优秀的投资能力赢得投资者的信任和耐心,二是加强投资者教育,引导投资者注重长期投资收益。

其次,优化资产配置,提升服务实体经济的深度和广度。

目前银行理财资金有很高比例配置于标准化债券,尤其是高等级信用债截至2022年6月底,理财产品持有AA+及以上信用债金额达13万亿元,占持有信用债总额的85%今年以来,出于投资者的风险偏好和市场风险,配置高等级信用债无可厚非但从配置效率来看,在大资管时代,保险公司,公募等机构抢高等级信用债,推高了债券价格,降低了投资收益此外,高信用债券的发行主体集中在各行业的头部企业在这种配置模式下,中小企业的融资需求受到抑制

目前银行理财产品的可投资资产除了债券和权益类资产,还包括同业存单,非标准化债权计划,QDII,金融衍生品等类别未来理财产品可以强化多资产组合投资策略,减少对单一品种的依赖,提高投资收益,增加服务实体经济的深度和广度

再者,引导投资者为实体经济提供长期资金。

截至2022年6月末,持有1年期以上理财产品的投资者占比仅为13.27%,占比相对较低这种投资者结构既不利于银行理财产品提高投资收益,也不利于理财资金为实体经济提供长期资金因此,监管部门和银行机构要继续加强投资者教育,引导投资者正确看待净值波动,更重要的是,银行机构要锤炼自己的投研能力,用高投资收益率证明自己的长期投资能力

最后,研发支持实体经济重点领域的特色产品。

2022年上半年,银行业机构在绿色发展,乡村振兴,共同富裕,中小企业生产经营等实体经济重点领域共推出直接融资工具项目62个未来,在满足投资者权益和风险偏好的前提下,银行机构可以根据小微企业,疫情防控,科研,扶贫,国家重大战略等方面的合理融资需求,推出更具特色和针对性的产品

总之,推动银行理财产品服务实体经济是一个系统工程一方面要求银行机构夯实基础,不断提高投资能力和产品研发能力,另一方面,也要求银行机构深度融入中国发展大局,与实体经济互动

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

责任编辑:余梓阳

最新阅读

-

-

-

-

-

-

特斯拉CEO埃隆・马斯克弟弟:我们兄弟俩都不迷恋财

,据外媒报道,特斯拉与SpaceX首席执行官埃隆?马斯克已经是世界首富,但他的弟弟金巴尔?马斯克(KimbalMusk)表示,他们两人都不痴迷于财富。最近接受媒体采访时,金巴尔强调,他和哥哥都没有过度...

2022-03-04 10:49 -

昔日最强机皇宣告终结:鼎盛期苹果也不是对手!

编辑:Wallace小雷搜了一下之前写过的文章,发现原来早在2018年市场上就有消息存传出,三星可能会将旗下的顶级产线GalaxyNote系列“砍掉”,由其他产品取而代之。时间来到2020年前后,眼看...

2022-03-04 10:43 -

智能自动化在能源和公用事业行业的作用

随着世界对清洁、安全、可承受和可持续的电力的迫切需求,各国对于绿色能源的需求和新应用不断增长,从而希望采用可再生能源替代化石能源。能源行业正从监管转向创新,而其客户也从被动消费者转向需求旺盛的买家。以...

2022-03-04 10:42 -

小鹏汽车投资碳化硅半导体领域公司瞻芯电子

企查查APP显示,近日,上海瞻芯电子科技有限公司发生工商变更,新增股东广州小鹏汽车投资咨询合伙企业(有限合伙),同时公司注册资本由4921.88万元人民币增加至5111.46万元人民币。企查查信息显示...

2022-03-04 10:41 -

微软智能云Azure在华的第五个数据中心区域正式启

,微软联合世纪互联正式宣布,自2022年3月1日起,全新的Azure在华数据中心区域将正式启用,客户可以不受限制地对其进行访问。这是微软智能云在中国市场的第五个Azure数据中心区域,由其合作伙伴世纪...

2022-03-04 10:39